روند، جهت کلی بازار یا رفتار قیمت دارایی است. در تحلیل تکنیکال، روندها با خطوط روند یا عملکرد قیمت مشخص میشوند. زمانی این رفتار برجسته میشود که قیمت در حال ایجاد سقفهای بالاتر از سقف قبلی برای یک روند صعودی. یا حرکت به کفهای قبلی و نوسان به کفهای پایینتر برای یک روند نزولی میباشد.

بسیاری از معامله گران ترجیح می دهند در جهت یک روند معامله کنند، در حالی که مخالفان به دنبال شناسایی معکوس ها یا معامله بر خلاف روند هستند. روند صعودی و نزولی در همه بازارها مانند سهام، اوراق قرضه و ارزها رخ می دهد. روندها در انتشار داده ها نیز رخ میدهند. زمانی که دادههای اقتصادی ماهانه از ماه به ماه افزایش یا کاهش می یابد.

نکات کلیدی:

- روند، جهت کلی قیمت یک بازار، دارایی یا نمودار است.

- روندهای صعودی با افزایش نقاط داده، مانند ساختن سقف های بالاتر، شناخته میشوند.

- روندهای نزولی با افزایش نقاط داده، مانند ساختن کفهای پایینتر، شناخته میشوند.

- بسیاری از معامله گران ترجیح می دهند در جهت روند معامله کنند و از ادامه آن روند سود ببرند.

- رفتار قیمت، خطوط روند و اندیکاتورهای تکنیکال همگی ابزارهایی هستند که می توانند به شناسایی روند کمک کنند و در صورت معکوس شدن آن هشدار دهند.

روندها چگونه عمل می کنند

معامله گران می توانند یک روند را با استفاده از اشکال مختلف تحلیل تکنیکال، از جمله خطوط روند، رفتارقیمت و اندیکاتورهای تکنیکال شناسایی کنند. به عنوان مثال، خطوط روند جهت یک روند را نشان میدهند. در حالی که شاخص قدرت نسبی (RSI) برای نشان دادن قدرت یک روند در هر نقطه از زمان طراحی شده است.

یک روند صعودی با افزایش کلی قیمت مشخص می شود. هیچ چیز برای مدت طولانی مستقیماً به سمت بالا حرکت نمی کند، بنابراین همیشه نوساناتی وجود خواهد داشت. اما جهت کلی باید بالاتر باشد تا بتوان آن را یک روند صعودی در نظر گرفت. ایجاد یک کف جدید در یک روند صعودی نیازمند این است که بالاتر از کف قبلی باشد. همین امر در مورد سقف های بالاتر نیز صدق می کند. هنگامی که این ساختار شروع به شکسته شدن میکند، روند صعودی می تواند با از دست دادن نقدینگی و معکوس شدن به یک روند نزولی تغییر کند. روندهای نزولی از نوسان پایین تر و نوسان پایین تر میشوند.

در حالی که روند رو به افزایش است، معامله گران ممکن است تصور کنند که تا زمانی که شواهدی بر خلاف آن وجود نداشته باشد، روند ادامه خواهد داشت. چنین شواهدی میتواند شامل ساخت یک کف پایینتر از کف قیمت قبلی یا شکستن قیمت به زیر خط روند باشد. اندیکاتورها هم رفتار نزولی را تا حدی پیشبینی میکنند. اما تا زمانی که روند رو به افزایش است، معامله گران بر خرید تمرکز می کنند و تلاش می کنند از افزایش مداوم قیمت سود ببرند.

در ادامه . . .

هنگامی که روند کاهش می یابد، معامله گران بیشتر بر فروش یا فروش کوتاه مدت تمرکز می کنند و تلاش می کنند تا ضرر یا سود ناشی از کاهش قیمت را به حداقل برسانند. بیشتر (نه همه) روندهای نزولی در برخی مواقع معکوس می شوند، بنابراین با ادامه کاهش قیمت، معامله گران بیشتری قیمت را به عنوان یک موقعیت خوب می بینند و برای خرید وارد عمل می شوند. این می تواند منجر به ظهور دوباره یک روند صعودی شود.

روندها همچنین ممکن است توسط سرمایه گذاران متمرکز بر تحلیل بنیادی مورد استفاده قرار گیرد. این شکل از تجزیه و تحلیل به تغییرات درآمد، درآمد یا سایر معیارهای تجاری یا اقتصادی می پردازد. برای مثال، تحلیلگران بنیادی ممکن است به دنبال روندهایی در سود هر سهم و رشد درآمد باشند. اگر درآمد در چهار فصل گذشته رشد داشته باشد، این نشان دهنده یک روند مثبت است.

فقدان یک روند یعنی در یک دوره زمانی در آن پیشرفت کلی صعودی یا نزولی کمی وجود دارد. این دوره زمانی رنج (range) یا بدون روند نامیده می شود.

استفاده از روندها

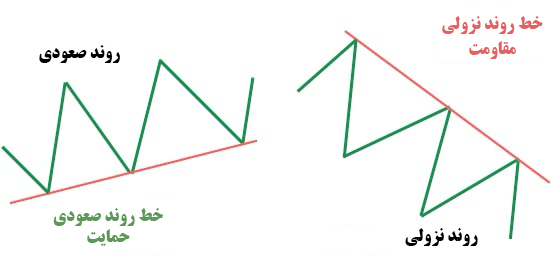

یک راه متداول برای شناسایی روندها استفاده از خطوط روند است که مجموعه ای از سقفها (روند نزولی) یا کفها (روند صعودی) را به هم متصل می کند. روندهای صعودی مجموعه ای از سطوح پایین تر را به هم متصل می کنند و سطح حمایتی را برای تغییرات قیمت در آینده ایجاد می کنند. روندهای نزولی مجموعه ای از سقفهای پایین تر را به هم متصل می کنند و سطح مقاومتی را برای تغییرات قیمت در آینده ایجاد می کنند. این خطوط روند علاوه بر حمایت و مقاومت، جهت کلی روند را نشان می دهند.

خطوط روند برای نشان دادن جهت کلی به خوبی کار می کنند. اما اغلب آنها نیاز به ترسیم مجدد دارند. به عنوان مثال، در طول یک روند صعودی، قیمت ممکن است به زیر خط روند سقوط کند، اما این لزوما به معنای پایان روند نیست. ممکن است قیمت به زیر خط روند حرکت کند و سپس به افزایش خود ادامه دهد. در چنین رویدادی، خط روند ممکن است نیاز به ترسیم مجدد داشته باشد تا عملکرد قیمت جدید را منعکس کند.

برای تعیین روند نباید به طور انحصاری به خطوط روند اتکا کرد. بیشتر متخصصان همچنین تمایل دارند به رفتار قیمت و سایر اندیکاتورها نگاه کنند تا اطمینان حاصل کنند که آیا روند پایان می یابد یا خیر. در مثال بالا، افت به زیر خط روند لزوماً سیگنال فروش نیست. اما اگر قیمت به پایینتر از کف قبلی کاهش یابد و یا اندیکاتورها نزولی باشند ممکن است این اتفاق رخ دهد.